von Vermoegenskontor | 9. Jul. 2024 | Finanzplanung, unabhängige Finanzberatung

Die Entwicklung von Robo-Advisors und warum persönliche Beratung immer noch unersetzbar ist

In der dynamischen Welt der Finanzdienstleistungen haben Robo-Advisor und Neobroker in den letzten Jahren erheblich an Popularität gewonnen. Die Versprechen von automatisierter, kostengünstiger Geldanlage und einfachen Handelsplattformen klangen verlockend. Doch die Entwicklungen zeigen immer wieder, dass die menschliche Komponente in der Finanzberatung unersetzlich ist. Ein aktuelles Beispiel dafür ist die strategische Neuausrichtung von Scalable Capital, einem der führenden Robo-Advisor auf dem deutschen Markt.

Scalable Capital und die Herausforderungen der Robo-Advisors

Scalable Capital begann vor zehn Jahren als einer der Pioniere im Bereich Robo-Advisor mit der Mission, Kundengelder automatisiert zu verwalten. Die anfängliche Strategie basierte auf dem „Value at Risk“ (VaR)-Modell, das das Risiko eines Portfolios minimieren sollte. Trotz anfänglicher Erfolge und der engen Partnerschaft mit der ING-DiBa, zeigte sich in der Corona-Krise die Schwäche dieses Ansatzes: schnelle Marktbewegungen führten zu unvorteilhaften Umschichtungen und suboptimalen Ergebnissen für die Kunden.

Der Shift zum Neobroker

Angesichts dieser Herausforderungen verschob Scalable Capital den Fokus hin zu einem Neobroker-Modell, das Kunden die Möglichkeit bietet, eigenständig Aktien, Anleihen, ETFs und Kryptowährungen zu handeln. Obwohl die Vermögensverwaltung weiterhin Teil des Angebots bleibt, ist sie nun strategisch weniger wichtig. Dieser Wandel zeigt deutlich die Grenzen automatisierter Anlagestrategien auf und hebt die Notwendigkeit menschlicher Expertise hervor.

Die Stärken persönlicher Beratung

- Individuelle Beratung: Während Robo-Advisor auf Algorithmen und historische Daten setzen, bieten persönliche Berater maßgeschneiderte Lösungen, die auf individuellen Bedürfnissen und Zielen basieren. Jeder Anleger ist einzigartig und benötigt eine Strategie, die seine spezifische Lebenssituation berücksichtigt.

- Emotionale Intelligenz: Finanzmärkte sind von Natur aus volatil und können starke emotionale Reaktionen hervorrufen. Ein menschlicher Berater kann diese emotionalen Aspekte erkennen und seine Kunden entsprechend unterstützen, während ein Algorithmus keine solchen Fähigkeiten besitzt.

- Flexibilität und Anpassungsfähigkeit: Persönliche Berater können flexibel auf Marktveränderungen reagieren und ihre Strategien anpassen, während automatisierte Systeme oft starr und unflexibel sind. Dies ist besonders wichtig in Zeiten wirtschaftlicher Unsicherheit, wie sie während der Corona-Pandemie auftraten.

- Langfristige Beziehung: Der Aufbau einer langfristigen Beziehung mit einem Berater schafft Vertrauen und Sicherheit. Kunden wissen, dass sie einen Ansprechpartner haben, der ihre finanzielle Situation versteht und langfristig für ihre Interessen arbeitet.

- Ganzheitliche Finanzplanung: Persönliche Beratung geht weit über das bloße Verwalten eines Portfolios hinaus. Ein erfahrener Finanzberater berücksichtigt alle Aspekte der finanziellen Situation eines Kunden, einschließlich Steuerplanung, Altersvorsorge, Erbschaftsplanung und Risikomanagement. Diese umfassende Herangehensweise stellt sicher, dass alle finanziellen Entscheidungen gut aufeinander abgestimmt sind und den langfristigen Zielen des Kunden dienen.

Auch in einer zunehmend digitalisierten Finanzwelt bleibt die persönliche Beratung unersetzlich. Robo-Advisor und Neobroker mögen für bestimmte Anlagebedürfnisse nützlich sein, da sie jedoch auf Algorithmen und vordefinierten Modellen basieren und sich ausschließlich auf die Verwaltung von Portfolios konzentrieren, können sie keine ganzheitliche und umfassende Beratung bieten. Ein persönlicher Berater hingegen versteht die Nuancen Ihrer finanziellen Situation und arbeitet eng mit Ihnen zusammen, um das Optimum für Ihre finanziellen Ziele zu erreichen. Er bietet nicht nur maßgeschneiderte Anlagestrategien, sondern integriert auch alle anderen Aspekte Ihrer finanziellen Planung in seine Empfehlungen. Dieses umfassende und integrative Vorgehen sorgt dafür, dass Sie stets bestens beraten sind.

Jetzt kontaktieren

von Vermoegenskontor | 30. Apr. 2024 | Finanzplanung, Geldanlage, unabhängige Finanzberatung

In der Welt des Investierens starten viele Anleger ihre Reise mit der eigenständigen Verwaltung ihres Portfolios. Mit der Zeit und dem Wachstum des Vermögens steigen jedoch nicht nur die Einkünfte, sondern auch die Komplexität der Herausforderungen. Fehlentscheidungen, die schnell Folge von Unwissenheit oder der fehlenden Gesamtbetrachtung sind, können sich im Laufe der Zeit als äußerst kostspielig erweisen. In diesem Artikel beleuchten wir daher die drei häufigsten Fehler bei der Geldanlage, die nicht nur die Rendite beeinträchtigen, sondern beim Anleger ebenso unangenehme Unruhe hervorrufen können.

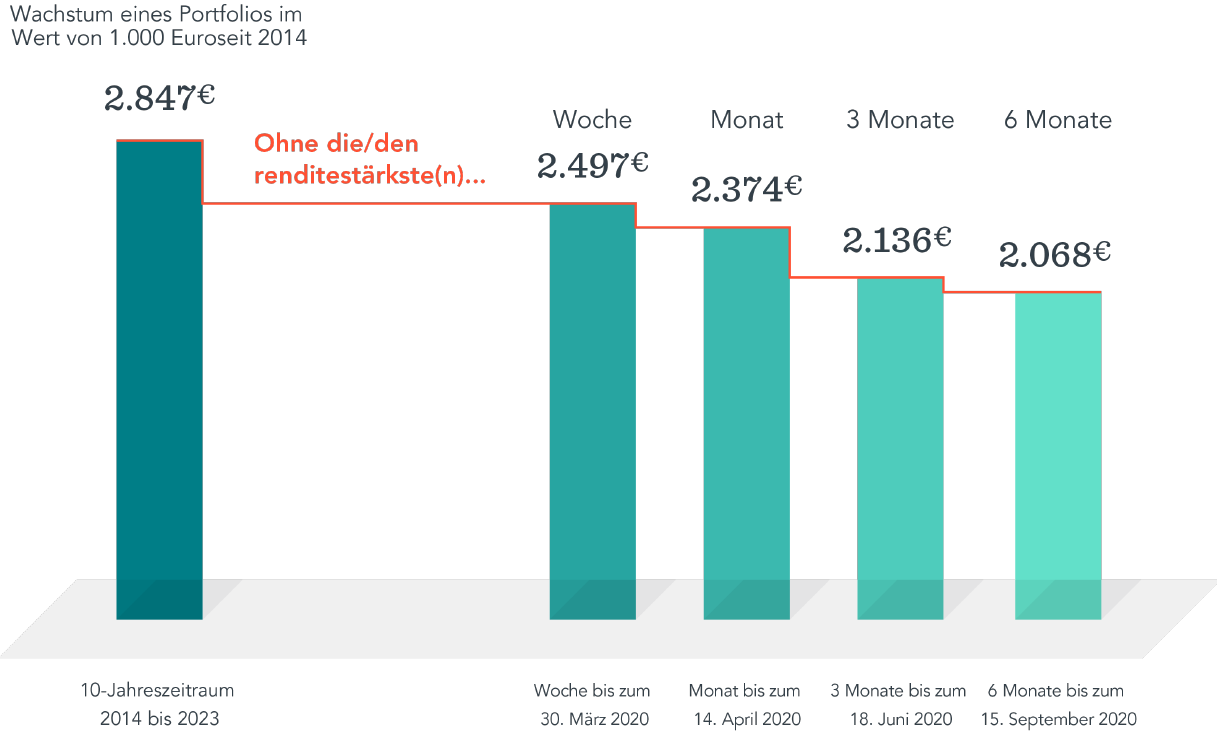

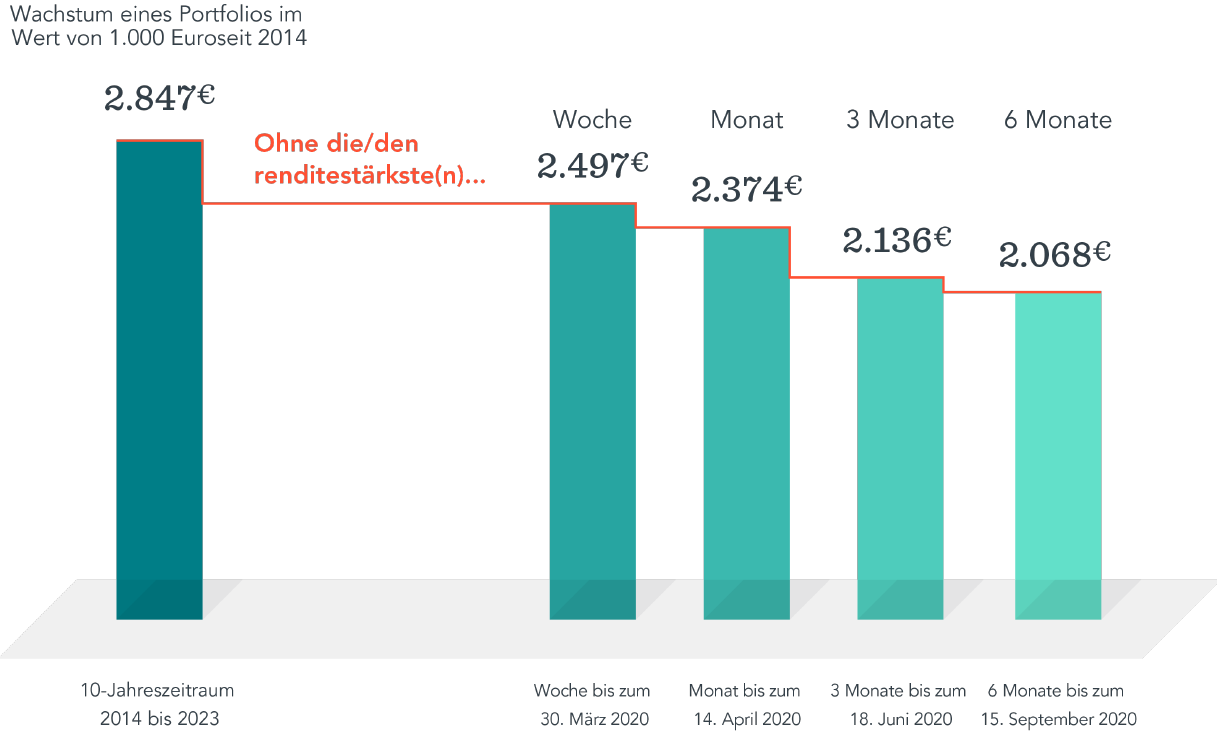

1. Timing-Versuche

Der Gedanke, das Aktienportfolio bei drohenden Marktabstürzen aufzulösen, um Verluste zu minimieren, liegt nahe. Doch das Timing des Marktes zu prognostizieren ist äußerst schwierig, wenn nicht sogar unmöglich. Versäumte Gelegenheiten können langfristig zu erheblichen Vermögenseinbußen führen, wie das nachfolgende Beispiel verdeutlicht. Anstatt auf das perfekte Timing zu hoffen und dabei höchstwahrscheinlich zu scheitern, empfiehlt es sich daher, das Portfolio global zu diversifizieren und an einer langfristigen Strategie festzuhalten. Und dabei ebenso die renditestärksten Zeiträume nicht zu versäumen…

2. Den Schlagzeilen folgen

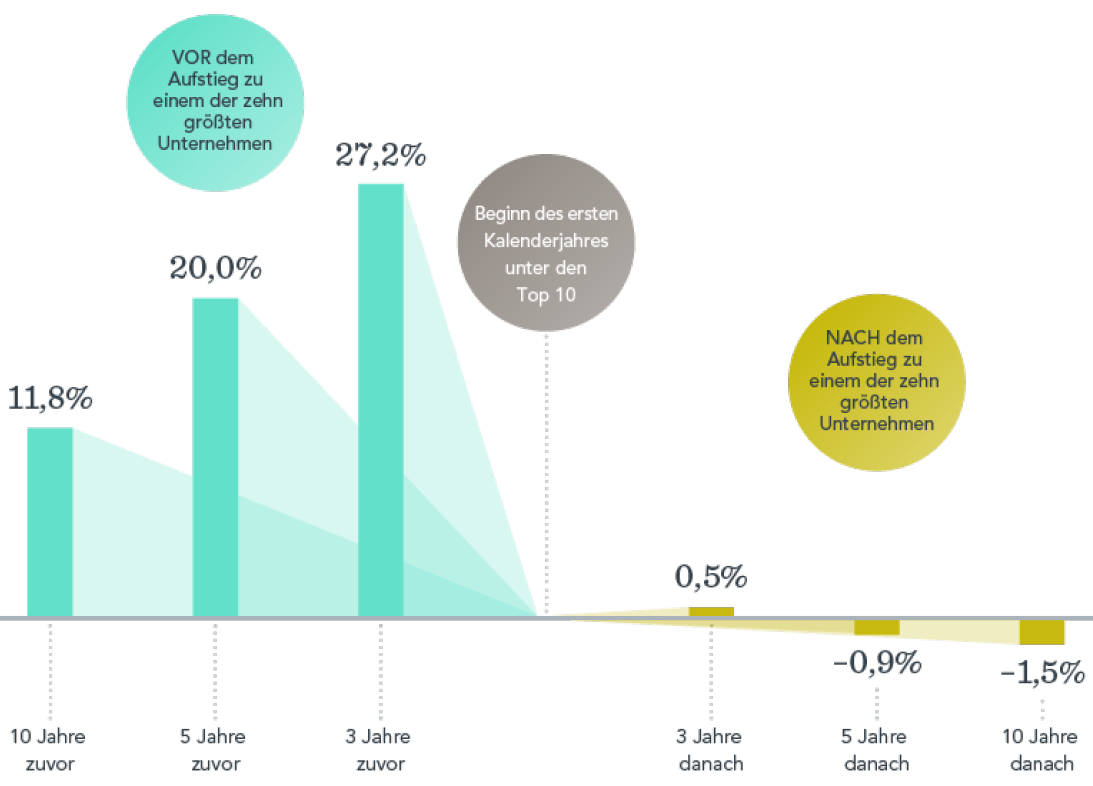

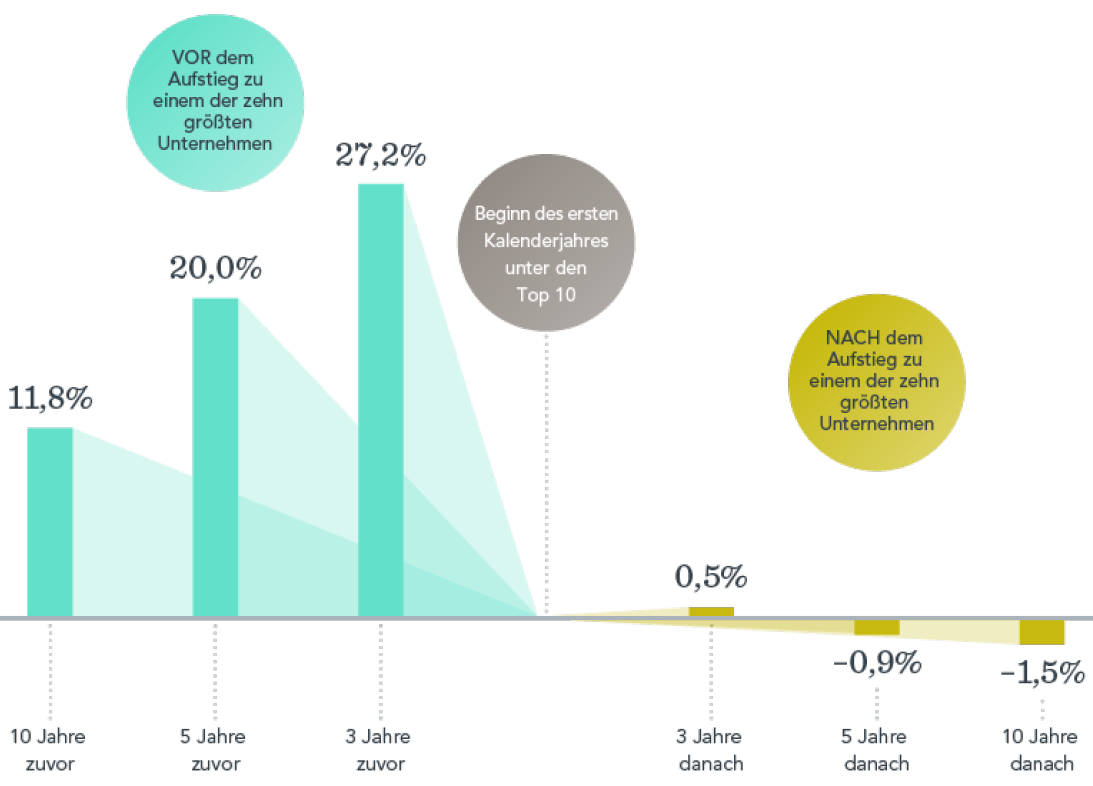

Die Verlockung, aufgrund von Medienberichten und Kursrekorden in bestimmte Aktien zu investieren, ist groß. Doch viele Anleger übersehen dabei, dass eine übermäßige Konzentration auf bestimmte Titel und Teilbereiche das Portfolio unnötig riskant machen kann. Des Weiteren können die meisten Aktien ihr hohes Wertwachstum nicht beibehalten. Eine Analyse zeigt, dass Aktien, die es in die Top 10 der größten US-Aktien geschafft haben, nach Erreichen dieses Ziels meist nicht mehr die gleiche überdurchschnittliche Performance bieten. Eine starke Übergewichtung in aktuell wachstumsstarke Titel ist daher nicht ratsam.

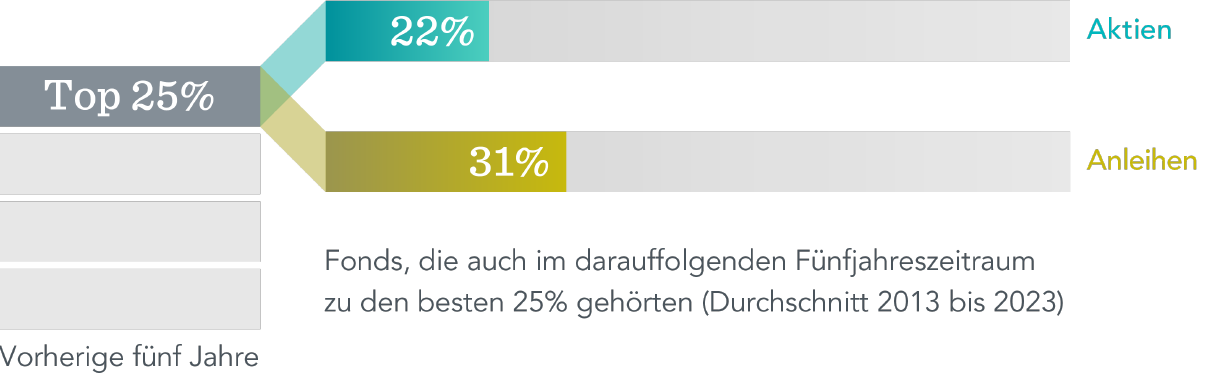

3. Investieren nach dem „Rückspiegelprinzip“

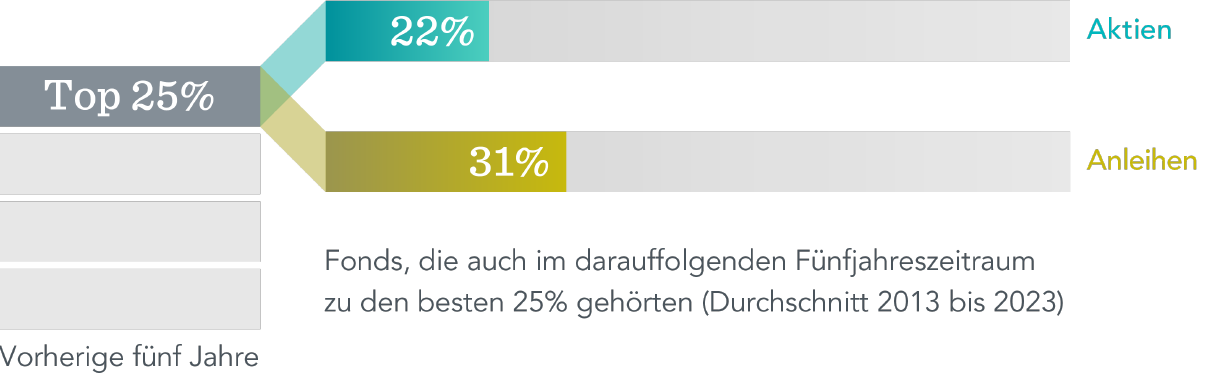

Häufig neigen Anleger dazu, bei der Fondsauswahl ausschließlich auf die vergangene Wertentwicklung zu schauen und zu hoffen, dass die Erfolge der Vergangenheit sich in Zukunft fortsetzen. Jedoch ist die Vergangenheit kein verlässlicher Indikator für zukünftige Renditen. Studien zeigen, dass die meisten Fonds, die in einem Zeitraum von fünf Jahren zu den besten 25% gehörten, diese Position in den folgenden fünf Jahren nicht halten konnten.

Warum sich ein Berater auszahlt

Die Vermeidung dieser Fehler kann die Chancen auf langfristigen Anlageerfolg erheblich steigern. Doch wer sein Portfolio eigenständig verwaltet, muss auch alle Herausforderungen allein bewältigen. Hier kommt die Rolle eines qualifizierten Beraters ins Spiel. Ein erfahrener Finanzexperte kann nicht nur dabei helfen, Fehlentscheidungen zu vermeiden, sondern auch eine maßgeschneiderte Anlagestrategie entwickeln, die zu den individuellen Zielen und dem Risikoprofil des Mandanten passt. Somit kann das Ziel des langfristigen Vermögensaufbaus sicher realisiert werden.

Sollten Sie sich bereits mit dem Thema des Investierens auseinandergesetzt haben, so wissen Sie auch, dass Disziplin für den langfristigen Vermögensaufbau unerlässlich ist. Auch hier kann ein kompetenter Berater Sie dabei unterstützen, den Kurs zu halten und auch in turbulenten Marktphasen die Ruhe zu bewahren.

Weitere Artikel lesen

von Vermoegenskontor | 10. Sep. 2018 | Finanzplanung, Geldanlage, unabhängige Finanzberatung

Anleger fühlen sich von dem nicht abreißenden Strom an Nachrichten über die Märkte schnell überwältigt. Eine derartige Flut an Daten und Schlagzeilen, die mit Folgen für Ihre finanzielle Lage drohen, kann selbst bei den erfahrensten Anlegern starke emotionsgesteuerte Reaktionen auslösen. Anhand von Schlagzeilen aus dem „verlorenen Jahrzehnt“ lassen sich verschiedene Phasen veranschaulichen, die Marktteilnehmer dazu bewogen haben könnten, ihren Investmentansatz zu überdenken.

- Mai 1999: Der Dow Jones Industrial Average schließt erstmals über 11.000 Punkten

- März 2000: Nasdaq Stock Exchange Index klettert auf ein Allzeithoch von 5.048 Punkten

- April 2000: In weniger als einem Monat knapp eine Billionen Dollar an Aktienwerten verpufft

- Oktober 2002: Nasdaq auf Baisse-Tief bei 1.114 Punkten

- September 2005: Immobilienpreise verzeichnen Rekordanstieg

- September 2008: Lehman stellt Insolvenzantrag, Merrill wird verkauft

Wenn man mit kurzfristigem Medienlärm konfrontiert wird, ist es schnell möglich, die potenziellen Vorteile eines langfristigen Investments aus den Augen zu verlieren.

Wenngleich diese Ereignisse inzwischen mindestens ein Jahrzehnt in der Vergangenheit liegen, können Anleger auch heutzutage noch wichtige Lehren daraus ziehen. Für viele sind solche Schlagzeilen vielleicht mit Euphorie oder Verzweiflung verbunden. Jedoch sollte in Erinnerung gerufen werden, dass die Märkte volatil sein können und anerkennen, dass Nichtstun sich in solchen Momenten lähmend anfühlen kann. Trotz der Marktschwankungen ist letztlich festzuhalten, dass ein im Mai 1999 getätigtes hypothetisches Investment von € 10.000 in Aktien aus weltweit entwickelten Märkten, inzwischen einen Wert von € 21.000 hätte.

Wenn man mit kurzfristigem Medienlärm konfrontiert wird, ist es schnell möglich, die potenziellen Vorteile eines langfristigen Investments aus den Augen zu verlieren. Auch wenn sich die Zukunft nicht aus einer Kristallkugel lesen lässt, kann ein langfristiger Investmentansatz darin unterstützen, die Marktvolatilität mit anderen Augen zu betrachten und über die Schlagzeilen hinweg zu sehen.

EIN VERLÄSSLICHER BERATER IST GOLD WERT

Um sich in ungewissen Zeiten nicht von Emotionen leiten zu lassen, ist eine angemessene Assetallokation vonnöten, die der Risikobereitschaft des Anlegers entspricht. Zudem sollte immer im Hinterkopf behalten werden, wären Renditen garantiert, dann würde man keine Risikoprämien erwarten. Ein Portfolio aufzubauen, mit dem sich die Anleger wohlfühlen, zu verstehen, dass Ungewissheit beim Investieren dazugehört, und an einem Investmentplan festzuhalten, kann letztlich zu einer besseren Investmenterfahrung führen.

Wie so oft im Leben, können wir alle von der Unterstützung anderer profitieren, um unsere Ziele zu erreichen. Die weltbesten Athleten arbeiten eng mit Trainern zusammen, um ihre Siegeschancen zu steigern, und viele beruflich erfolgreiche Menschen verlassen sich auf die Unterstützung durch einen Mentor oder Karriere- Coach, der ihnen hilft, die Hürden in ihrer Laufbahn aus dem Weg zu räumen. Warum? Sie alle wissen, dass die Erfahrenheit eines Profis, kombiniert mit der Disziplin, auch in schwierigen Zeiten durchzuhalten, den richtigen Weg weisen kann. Für einen Anleger kann der richtige Finanzberater diese wichtige Rolle übernehmen. Ein Finanzberater bietet Ihnen Fachwissen, Durchblick und Unterstützung, damit Sie Ihr Ziel nicht aus den Augen verlieren und einen kühlen Kopf bewahren können, wenn es darauf ankommt. Eine aktuelle Studie von Dimensional Fund Advisors kam zu dem Ergebnis, dass Anleger, neben den Fortschritten in Richtung ihrer Anlageziele, auch großen Wert auf das Gefühl von Sicherheit legen, das ihnen die Beziehung zu einem Finanzberater bietet.

Eine starke Beziehung zu einem Berater kann Ihnen dabei helfen, auf die Marktschwankungen besser vorbereitet zu sein. Das ist der Mehrwert von Disziplin, Weitsicht und Gelassenheit. Das ist der Beitrag, den der richtige Finanzberater leisten kann.

von Vermoegenskontor | 18. Sep. 2017 | Finanzplanung, Honorarberatung, unabhängige Finanzberatung

Sie verfolgen die Diskussion um die Honorarberatung und wissen, dass es dazu besonderer Tarife bedarf. Diese sogenannten Honorartarife gibt es bereits und zwar in steigender Anzahl, jedoch führen sie aus verschiedenen Gründen bislang ein Schattendasein. Der zunehmende Druck auf die Vertriebskosten lässt die gesamte Branche an alternative Vertriebswege denken.

Auch das neue Lebensversicherungsreformgesetz steht im Zeichen der Kostensenkung, die aktuell noch fehlende Produktionskostenbegrenzung wird zumindest bei staatlich geförderten Produkten kurzfristig erwartet.

Honorarberatung und Honorartarife: Über beides wird viel debattiert, ohne dass es zu einem wirklichen Durchbruch kommt. Der folgende Beitrag gibt Ihnen einige Antworten.

Was sind Honorartarife?

Wenn Sie beispielsweise eine Lebensversicherung bei einem klassischen Vermittler abschließen, ist in Ihrem zukünftigen Beitrag die Provision für den Verkäufer eingeschlossen. Er fragt Sie nicht nach einem Honorar, daher erscheint Ihnen die Beratung kostenlos. Wenden Sie sich stattdessen an einen unabhängigen Honorarberater, zahlen Sie keine Provision, sondern ein Beratungsentgelt. Dafür erhalten Sie einen Vertrag, der häufig auf einem provisionsbereinigten Honorartarif basiert. Mittlerweile sind derartige Tarife bei etwa 20 Versicherern im Angebot, die Mehrheit der Anbieter wartet allerdings ab. Für die echten Honorarberater sind Honorartarife unverzichtbar, die Provisionsberater sehen in ihnen allerdings eine existenzielle Bedrohung.

Für Verbraucher lohnen sich Honorartarife immer

Lassen Sie sich nicht durch die Medien verunsichern; die behaupten oft, dass diese Tarife keinen Reiz ausüben, und stellen sich damit auf die Seite der traditionellen Vermittler. Dass sich Honorartarife für Sie lohnen, beweist eine kleine Rechnung (Untersuchungen des ITA Instituts für Transparenz, Berlin):

- Wenn Sie über 30 Jahre monatlich 100 Euro in eine Rentenversicherung investieren und dabei einen Honorartarif gewählt haben, sparen Sie nahezu 3.400 Euro.

- Der Betrag stellt die Differenz zu einem Provisions-Vertrag dar, davon müssen noch die Kosten des Honorarberaters abgezogen werden.

Ihr unabhängiger Honorarberater steht Ihnen für einen Stundensatz von beispielsweise 120 Euro netto zur Verfügung, selbst bei gründlichster Arbeitsweise benötigt er für eine derartige Konsultation zur Altersvorsorge maximal zehn Stunden. Inklusive Mehrwertsteuer kostet er Sie höchstens 1.400 Euro, die restlichen 2.000 Euro können Sie als Ersparnis verbuchen.

Geringe Nachteile bei vorzeitiger Kündigung

Wenn Sie sich für Honorartarife entscheiden, müssen Sie das Beratungshonorar vollständig entrichten, auch wenn Sie den Vertrag vorzeitig auflösen.

Bei einem Provisionsvertrag greift in den ersten Jahren die Haftungszeit, in welcher der Vermittler seine Vergütung retournieren muss. Gleichwohl handelt es sich hierbei um Ausnahmesituationen, die Sie nicht weiter irritieren sollten.

Ihre Entscheidung für Honorartarife entbindet Sie selbstverständlich nicht von durchdachter Produktauswahl. Auch in diesem Segment gibt es weniger gute und ausgezeichnete Tarife, ein unabhängiger Honorarberater hilft Ihnen gerne bei der Wahl.

von Vermoegenskontor | 14. Apr. 2016 | Geldanlage, Strategien, unabhängige Finanzberatung

Börsen gehorchen keinen Prognosen, sondern geben die Reaktionen der Marktteilnehmer auf relevante Nachrichten in den Notierungen wieder. Die Vorhersagen sämtlicher Analysten beziehen sich auf Daten aus der Vergangenheit, aus welchen jedoch kein Schluss auf die Zukunft möglich ist. (mehr …)